Tests sind meist nicht hilfreich

Es ist selbst für manchen Versicherungsmakler schwierig, die Übersicht im Dschungel der Berufsunfähigkeitsversicherungen zu behalten. Viele Vermittler und Verbraucher erhoffen sich deshalb Hilfe von einem Test oder Rating. Doch die Ergebnisse dieser Analysen hängen stark von deren Zielen ab. Manchmal scheint sogar der Verkauf der Gütesiegel im Vordergrund zu stehen – insbesondere wenn die Bestnote inflationär vergeben wird.

Nicht selten führen auch Unwissenheit oder handwerkliche Fehler zu völlig falschen Ergebnissen. Das ist traurig – aber wahr.

Das Problem beim Test von Berufsunfähigkeitsversicherungen

Herzstück einer Berufsunfähigkeitsversicherung sind die jeweils zugrunde liegenden Versicherungsbedingungen. Dort wird mehr oder weniger deutlich definiert, unter welchen Voraussetzungen der Versicherte eine Leistung erhält und unter welchen Voraussetzungen die Zahlungen auch wieder eingestellt werden. Es gibt Analysehäuser, die es sehr genau nehmen und über 100 Leistungskriterien analysieren um den vermeintlich besten Tarif herauszufiltern.

Nicht jedes Kriterium ist für jeden wichtig

Einer angestellten Bürofachkraft kann es beispielsweise egal sein, ob ein Tarif eine verbraucherfreundliche Umorganisationsklausel oder eine Dienstunfähigkeitsklausel enthält. Dagegen kann eine gute Teilzeitklausel leistungsentscheidend werden, falls sie im Laufe ihres Berufsleben in eine Teilzeittätigkeit wechselt. Was nützt also einem Interessenten der Tarif mit der besten Gesamtwertung – ohne zu wissen, ob die ihm wichtigen Punkte wirklich erfüllt sind?

Wichtig: Was wurde überhaupt getestet?

Manchmal treffen Redakteure oder Analysten bereits eine Vorauswahl – veröffentlichen aber nicht, welche Klauseln aus welchem Grund unberücksichtigt blieben. Bei manchem Test gewinnt man den Eindruck, möglichst viele Versicherer sollen die „Bestbewertung“ erhalten. Dann werden nur marktübliche BU-Kriterien geprüft, die nahezu jeder Tarif erfüllt. Ein solcher Test ist zwar für das Ansehen der Versicherer gut – für den Verbraucher aber wertlos. Ein typisches Beispiel veröffentlichte 2013 die Zeitschrift „Finanztest“ – aber darauf kommen wir später noch zu sprechen.

Berufsunfähigkeitsversicherung für Modellkunden

Für manchen Test werden Modellkunden angenommen und dann die „beste Berufsunfähigkeitsversicherung“ ermittelt. Und selbst wenn wir eine solide Analyse annehmen, gilt dieses Ergebnis dann aber grundsätzlich auch nur für exakt diesen Modellkunden. Wenn es sich bei dem Modellkunden um einen Jurastudenten handelte, können sich für aber einen BWL- oder Lehramtsstudenten ganz andere Ergebnisse ergeben.

Erschwerend kommt hinzu, dass auch nicht alle Jurastudenten diesem Modellkunden entsprechen. Jeder hat seine eigenen Hobbys, Vorerkrankungen und Berufsziele. Schließlich soll die Berufsunfähigkeitsversicherung nicht nur während des Studiums, sondern auch danach zuverlässigen Schutz bieten. Wer eine berufliche Selbstständigkeit anstrebt, sollte zusätzlich auf die Umorganisationsklausel für Selbstständige achten. Und wer die versicherte BU-Rente nach dem Studium erhöhen möchte, braucht eine gute Nachversicherungsgarantie.

Wenn es die eine „beste Berufsunfähigkeitsversicherung“ gäbe, müsste eigentlich jeder Test innerhalb eines bestimmten Zeitraums zum gleichen Ergebnis kommen. Aber niemand ist Modellkunde und jeder Test hat seine Eigenheiten. Daraus erklärt sich auch, warum jeder Test einen anderen Testsieger präsentiert. Prüfen Sie deshalb sehr genau, was überhaupt getestet wurde – und vor allem auch, was nicht. Oder lassen Sie sich von einem Fachmann Ihres Vertrauens beraten – gern auch von uns.

Nachfolgend noch ein paar Beispiele zur Verdeutlichung des bisher Gesagten:

Missglückter Test – Unvermögen oder Absicht?

Im August 2016 veröffentlichte „€uro“ – das monatliche Wirtschafts- und Anlegermagazin der Finanzen Verlag GmbH – einen durchaus lesenswerten Artikel zu den aktuellen Problemen beim Abschluss einer privaten BU-Versicherung. Allerdings versprach das Magazin darin unter anderem auch, in einer gesonderten Tabelle die besten Policen für einige Modellkunden aufzuzeigen. Dabei wurde beispielsweise auch ein(e) Jurastudent/in, 23 Jahre mit 1.000 € monatlicher BU-Rente herangezogen. Die Daten hierzu stellte das unabhängige Analysehaus „Franke und Bornberg“ zur Verfügung. Die Bewertung erfolgte durch das Magazin.

Und obwohl beide Institute zweifellos über eine hohe Fachkompetenz verfügen, soll niemandem aufgefallen sein, dass bei dem Beispiel der Jurastudent(in) gar keine eindeutige Versicherungs- und Leistungsdauer angegeben ist? Dabei sind Brutto- und Nettoprämie ganz entscheidend von der Versicherungs- und Leistungsdauer abhängig und flossen bei diesem Test immerhin mit einem Drittel in die Gesamtbewertung ein.

Die Art und Weise der Ermittlung von Durchschnittsprämien lässt Schlimmes ahnen

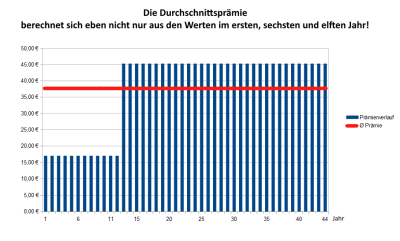

Eigentlich weiß jeder, wie ein Durchschnittswert ermittelt wird. Doch bei diesem Test von Berufsunfähigkeitsversicherungen wurden trotz 44-jähriger Beitragszahlungsdauer lediglich die Versicherungsprämien aus dem ersten, sechsten und elften Versicherungsjahr zur Durchschnittsermittlung herangezogen.

So wurde der Tarif „BU Premium mit Starter-Option“ der Gothaer (mit 12 Jahre Startphase) mit einer „durchschnittlichen“ Bruttoprämie von 23,80 € und einer „durchschnittlichen“ Nettoprämie von 17,10 € angegeben und zum Maßstab der Prämiengesamtwertung. Tatsächlich sind dies aber die niedrigen Beiträge während der 12-jährigen Startphase. Ab 13. Jahr werden Bruttoprämien in Höhe von 65,40 € und Nettoprämien in Höhe von 45,30 € fällig. Die mathematisch korrekte durchschnittliche Bruttoprämie läge also bei 54,05 € und die durchschnittliche Nettoprämie bei 37,58 € (siehe Grafik oben). Das hätte dann in der Prämiengesamtwertung aber nur für eine mittlere Platzierung gereicht.

Wozu soll also die eigenartige Durchschnittsberechnung dienen? Bewusst oder unbewusst wurden durch die eigenwillige Berechnungsweise Stufentarife mit möglichst langer Startphase bevorzugt – auch wenn die Versicherungsprämien später umso höher sind. Ist das hilfreich für den Verbraucher?

So werden „Testsieger“ gemacht

Testsieger in dieser Gruppe wurde jedoch der Tarif „starterVorsorge BU Premium“ der Europa. Allerdings konnte dieser Tarif zu dieser Zeit nur mit einer Versicherungsdauer bis zum 35. Lebensjahr (Leistungsdauer bis 67. Lebensjahr) abgeschlossen werden und war damit natürlich innerhalb der ersten 12 Jahre unschlagbar preiswert. Erst danach musste ein Wechsel in den „normalen“ BU-Tarif mit einem deutlich höheren Beitrag erfolgen.

Über die Punktevergabe bei den Zusatzkriterien kann man streiten

Die vergebenen Punkte bei den Zusatzkriterien flossen ebenfalls mit einem Drittel in die Gesamtbewertung ein. Sicherlich kann man über die Bedeutung der Zusatzkriterien unterschiedlicher Meinung sein. Aber Tarife, die im Rahmen der Nachversicherungsgarantie sowohl auf eine erneute Gesundheitsprüfung als auch auf die Prüfung des dann ausgeübten Berufs verzichten, sollten schon etwas besser bewertet werden. Offenbar wurde dieser Punkt aber ignoriert. Das wäre aber wichtig, denn nicht alle Studenten üben nach Abbruch oder nach erfolgreichem Abschluss des Studiums auch wirklich eine risikoarme Tätigkeit aus.

Und warum wird bei dem Studenten die Umorganisationsklausel nicht bewertet? Er bleibt doch nicht ewig Student. Gerade ein Jurastudent könnte den Schritt in die Selbstständigkeit wagen – und dann wäre eine verbraucherfreundliche Umorganisationsklausel durchaus wichtig.

Unberücksichtigt blieb offenbar auch, welche Tätigkeit bei Studenten als versichert gilt und welche Lebensstellung für den Fall einer konkreten Verweisung herangezogen wird.

Erklärungsbedürftig waren auch die teilweise großen Unterschiede bei der Bewertung der Zusatzkriterien innerhalb eines Tarif zwischen Jurastudent/in und angestelltem Bankkaufmann/angestellter Bankkauffrau (z. B. Wiedereingliederungshilfe beim Tarif „SBU - SecurAL Tarif BV 10“ der Alte Leipziger).

Offenbar unberücksichtigt blieb auch, wenn ein Versicherer bei einem Abbruch des Studiums eine Nachmeldung fordert und dann aufgrund der neu ausgeübten Tätigkeit eine Anpassung der Berufsklasse und Prämie durchführt.

Obwohl das Analysehaus Franke und Bornberg angeblich bemüht ist, seine Daten und Auswertungen transparent und nachvollziehbar zu gestalten – dieser Test enthält mehrere handwerkliche Fehler und lässt viele Fragen offen. Beide beteiligten Parteien wurden per E-Mail über diesen kritischen Blogbeitrag informiert. Es wäre wünschenswert, wenn sie hierzu Stellung beziehen würden. Aber auch sachliche Kommentare der Leser sind ausdrücklich erwünscht.

Stiftung Warentest testet Berufsunfähigkeitsversicherungen mit fragwürdigen Ergebnissen

In der Zeitschrift „Finanztest“ Heft 7/2013 testete die Stiftung Warentest wiederholt Berufsunfähigkeitsversicherungen. Dabei wurden 75 Tarife

geprüft und davon 58 mit „sehr gut“ bewertet. Die Fachwelt staunte über die hohe Anzahl angeblich sehr guter Tarife. Die Hürde für das „sehr

gut“ konnte da nicht sehr hoch liegen.

In der Zeitschrift „Finanztest“ Heft 7/2013 testete die Stiftung Warentest wiederholt Berufsunfähigkeitsversicherungen. Dabei wurden 75 Tarife

geprüft und davon 58 mit „sehr gut“ bewertet. Die Fachwelt staunte über die hohe Anzahl angeblich sehr guter Tarife. Die Hürde für das „sehr

gut“ konnte da nicht sehr hoch liegen.

Und tatsächlich flossen nur 9 Kriterien in die Bewertung der Versicherungsbedingungen ein:

- Verzicht auf abstrakte Verweisung;

- Verkürzung des Prognosezeitraums auf 6 Monate;

- Rückwirkende Leistung nach 6-monatiger Berufsunfähigkeit;

- Mindestens 3 Jahre rückwirkende Leistung bei verspäteter Meldung;

- Nachversicherungsgarantie zu bestimmten Anlässen ohne erneute Gesundheitsprüfung;

- zinslose Stundung der Beiträge während der Leistungsprüfung;

- maximal 1 zeitlich befristetes Anerkenntnis von BU-Leistungen;

- Verzicht auf Kündigung bzw. Vertragsanpassung bei unverschuldeter Verletzung der vorvertraglichen Anzeigepflicht und

- weltweiter Versicherungsschutz.

Diese (Mindest-)Kriterien sollte jedoch jede Berufsunfähigkeitsversicherung erfüllen. Nicht nachvollziehbar war aber, dass „Finanztest“ weitere sehr wichtige Kriterien offenbar gar nicht in den Test einbezogen hatte – obwohl diese später über Leistung oder Nicht-Leistung entscheiden können. Hierzu gehören zum Beispiel:

- Wie lange verzichtet der Versicherer auf eine abstrakte Verweisung, falls die versicherte Person vorübergehend oder dauerhaft aus dem Berufslebens ausscheidet (z. B. durch Elternzeit, durch Pflege von Angehörigen oder durch Arbeitslosigkeit) und in dieser Zeit berufsunfähig wird?

- Verzichtet der Versicherer eindeutig auf eine konkrete Verweisung, wenn die versicherte Person während der Berufsunfähigkeit eine andere Tätigkeit aufnimmt und sich aus der neu ausgeübten Tätigkeit eine Einkommenseinbuße von mehr als 20 % ergibt?

- Zahlt die Versicherungsgesellschaft die vereinbarte BU-Rente auch bei einer Berufsunfähigkeit infolge eines Kräfteverfalls oder muss der Betroffene hierzu erst einen „mehr als altersentsprechenden“ Kräfteverfall beweisen?

- Gibt es für Selbstständige und Freiberufler konkrete Regeln zum Verzicht auf die sonst übliche Prüfung zur Umorganisation des Arbeitsplatzes? Beteiligt sich der Versicherer an den Kosten einer eventuell geforderten Umorganisation?

- Genießen auch Schüler, Studenten und Auszubildende vollwertigen Versicherungsschutz oder wird dieser durch besondere Klauseln reduziert?

Natürlich gibt es darüber hinaus noch zahlreiche weitere Kriterien und Bedingungsverbesserungen. Und ich verstehe auch, dass selbst die Stiftung Warentest nicht jedes Detail berücksichtigen kann. Aber die oben genannten Beispiele zeigen sehr deutlich, dass es durchaus wichtige Bedingungspunkte gibt, die in einem solchen Test hätten bewertet werden müssen. Warum dies nicht erfolgte, entzieht sich meiner Kenntnis.

Manche Kritiker vermuteten sogar einen Zusammenhang mit dem neu eingeführten Logo-Lizenzvertrag der „Stiftung Warentest“. So sei es für die Verbraucherschützer lukrativer, wenn 58 Versicherer mit dem Testurteil „sehr gut“ werben (und hierfür Lizenzgebühren entrichten), als wenn diese Möglichkeit nur einige wenige hätten.

- Dem Ergebnis des allgemeinen Bedingungsratings von Franke und Bornberg,

- der Höhe der Prämie Brutto und Netto

- sowie, zur Betonung besonderer berufsspezifischer Aspekte, dem Resultat der Bewertung spezieller Zusatzkriterien.

Da der Test sowohl spezielle Starter-Tarife mit systematisch ansteigender Prämie als auch Normaltarife berücksichtigt, sollte nicht nur die Beitragshöhe des Eintrittsalters 23 betrachtet werden. Für das Testmodell haben wir uns daher an gängigen Produktkonzepten für Starter-Tarife orientiert, die Beitragssprünge nach 5 und 10 jähriger Vertragslaufzeit vorsehen. Die Auswirkung dieser Sprungstellen wurde im Modell berücksichtigt. Dass sich dieses Modell noch verfeinern ließe, gestehen wir durchaus zu.

Die bedingungsseitige Qualität der Produkte wird im Test auf zwei verschiedene Weisen berücksichtigt. Zunächst einmal fließt die Ratingnote aus dem allgemeinen Bedingungsrating von Franke und Bornberg ein. Hierfür wird ein ausführlicher Kriterienkatalog untersucht, der bereits viele spezifische vertragliche Regelungen umfasst, darunter z. B. auch Klauseln zur Umorganisation. Die Zusatzkriterien sollen besonderen berufsspezifischen Aspekten ein höheres Gewicht verleihen. Sie wurden daher speziell auf den jeweiligen Musterfall und die daraus abgeleitete momentane persönliche Lebenssituation abgestimmt.

Dass sich diese Lebenssituation ändern kann, z. B. in dem ein Student nach Abschluss des Studiums eine Beschäftigung aufnimmt, ist uns wohl bewusst. Die beruflichen Möglichkeiten sind aber sehr breit gefächert. So könnte eine Studentin später selbständig sein, angestellt, Beamtin, Hausfrau, Polizistin oder auch Soldatin. Alle möglichen berufsspezifischen Regelungen im Musterfall der Studentin bereits zu berücksichtigen, halten wir jedoch nicht für zielführend und könnte im Gesamtergebnis auch die spezielle Ausrichtung auf das aktuelle Berufsprofil Student konterkarieren. Die berufsspezifische Qualität eines Produktes für andere Berufsprofile lässt sich zudem anhand eines Blickes auf die anderen Musterfälle ableiten – zumindest für Angestellte und Selbständige. Eine Nachmeldepflicht für eine Änderung der beruflichen Situation wie sie in den Anmerkungen zum Test erwähnt wird, können wir bedingungsseitig bei den heutigen Produktgenerationen nicht erkennen.

Abschließend eingehen möchten wir auf die unterschiedliche Bewertung der Wiedereingliederungshilfe für die Musterfälle Student und Bankkauffrau/-mann bei der Alten Leipziger. Hierbei handelt es sich offenbar um einen Fehler bei der Drucklegung. Unsere Bewertung erfolgte in beiden Fällen ohne Unterschied mit 100 Punkten.

Gerade weil dieser Test sowohl spezielle Starter-Tarife mit anfänglich reduzierten Prämien als auch Normaltarife mit konstanten Prämien über die gesamten 44 Jahre berücksichtigt, darf man die Durchschnittsprämie eben nicht nur aus den Prämien im ersten, sechsten und elften Versicherungsjahr ermitteln. So bevorzugt man Tarife, die bis zum 12. Jahr niedrige Prämien haben, danach aber umso höhere. Sehr schön sieht man das an der oben dargestellten Grafik. Denn bei den Starter-Tarifen mit maximaler bzw. 12-jähriger Startphase konnten Sie mit Ihrer eigenwilligen Durchschnittsprämienberechnung sogar den Minimalwert als so genannte Durchschnittsprämie in die Bewertung einfließen lassen. Die tatsächliche Durchschnittsprämie während der gesamten Vertragslaufzeit (in der Grafik rot dargestellt) ist jedoch deutlich höher und bleibt bei Ihrem Test völlig unberücksichtigt. So hatten Normaltarife keine Chance auf eine faire Bewertung! Deshalb wäre bezüglich der Bewertung der Prämien nicht nur eine Verfeinerung erforderlich – sondern eine massive Korrektur.

Wenn Sie jetzt schreiben, dass sich ein Student nicht allein am Musterfall „Jurastudent/in“ orientieren soll, sondern je nach seinen Berufszielen auch an den anderen Musterfällen Arbeitnehmer bzw. Selbstständiger, so stimme ich Ihnen zu. Leider enthält aber weder der veröffentlichte Text noch die Tabelle einen solchen mahnenden Hinweis.

Unbeantwortet blieb auch die Frage, warum eine Nachversicherungsgarantie ohne erneute Gesundheits- und Berufsrisikoprüfung nicht besser gewertet wird als eine Nachversicherungsgarantie, bei der lediglich auf eine erneute Gesundheitsprüfung verzichtet wird.

Ja – Sie haben beim Musterfall „Jurastudent/in“ auch einen Tarif mit „seht gut“ bewertet, bei dem grundsätzlich nach Abbruch des Studiums eine Nachmeldung erforderlich ist und dann aufgrund der neu ausgeübten Tätigkeit eine Anpassung der Berufsklasse und Prämie erfolgt. Da der Tarif andere Stärken hat und der Versicherer auf dessen Manko bei jedem Angebot offen und ehrlich hinweist, werde ich ihn hier nicht öffentlich diskreditieren. Und es ist ja auch nicht seine Schuld, wenn er – wie viele Starter-Tarife auch – bei diesem Test zu gut bewertet wurde.

Ich werde Sie hierüber per E-Mail informieren.

Das sogenannte „Kleingedruckte“ wird selten gelesen und ist oft schwierig zu übersetzen. Diese potentielle Intransparenz zu beseitigen, ist die Motivation unserer Bewertungen. Besondere Vereinbarungen in Anträgen oder Policen sind uns bekannt. Sie sind jedoch – was in der Natur der Sache liegt – anders als die Versicherungsbedingungen vertragsindividuelle Gestaltungen. Da solche individuellen Vereinbarungen im Antrag gesondert aufgeführt und kenntlich gemacht werden müssen, herrscht hierbei keine vergleichbare Intransparenz wie bei den Versicherungsbedingungen. Zudem können solche Aspekte je nach Gesellschaft auch kundenindividuell verhandelt werden.

Dieser Sachverhalt zeigt im Übrigen deutlich, dass für Verbraucher die Einschaltung eines qualifizierten Beraters von besonderer Bedeutung bei der Suche nach passendem Versicherungsschutz ist. Darauf weisen wir auch deutlich auf unserer Homepage hin. Denn Versicherungsbedingungen können im Antragsprozess grundsätzlich durch individuelle Regelungen ergänzt werden, was nicht immer zum Vorteil für Versicherte ist.