Starter-BU, Einsteiger-BU & BU-Stufentarif – gut für junge Leute?

Junge Menschen können bei Berufsunfähigkeit keine Hilfe vom Staat erwarten. Selbst im Falle einer

Erwerbsminderung entfällt eine Unterstützung, wenn sie die Voraussetzungen für die gesetzliche Erwerbsminderungsrente nicht erfüllen. Eine private Berufsunfähigkeitsversicherung ist also wichtig. Andererseits haben

junge Leute meist noch ein geringes Einkommen. Deshalb bieten Versicherungsunternehmen für

Studenten, Auszubildende und Berufsstarter sogenannte Einsteiger-, Starter- oder BU-Stufentarife an. Es handelt sich dabei um Berufsunfähigkeitsversicherungen

mit niedrigen Anfangsbeiträgen. Aber der Beitrag bleibt nicht dauerhaft niedrig. Deshalb ist es sinnvoll, die auf den ersten Blick empfehlenswert erscheinenden

Tarife etwas genauer zu betrachten.

Junge Menschen können bei Berufsunfähigkeit keine Hilfe vom Staat erwarten. Selbst im Falle einer

Erwerbsminderung entfällt eine Unterstützung, wenn sie die Voraussetzungen für die gesetzliche Erwerbsminderungsrente nicht erfüllen. Eine private Berufsunfähigkeitsversicherung ist also wichtig. Andererseits haben

junge Leute meist noch ein geringes Einkommen. Deshalb bieten Versicherungsunternehmen für

Studenten, Auszubildende und Berufsstarter sogenannte Einsteiger-, Starter- oder BU-Stufentarife an. Es handelt sich dabei um Berufsunfähigkeitsversicherungen

mit niedrigen Anfangsbeiträgen. Aber der Beitrag bleibt nicht dauerhaft niedrig. Deshalb ist es sinnvoll, die auf den ersten Blick empfehlenswert erscheinenden

Tarife etwas genauer zu betrachten.

Der klassische Stufentarif als Starter-BU bzw. Einsteiger-BU

Auch beim klassischen Stufentarif schließen Sie die Versicherung mit der von Ihnen gewünschten Berufsunfähigkeitsrente sowie Versicherungs- und Leistungsdauer ab. Aufgrund des niedrigen Anfangsbeitrags lassen sich auch höhere Renten relativ preiswert absichern. Allerdings beschränken die Annahmerichtlinien häufig auch hier die maximal versicherbare Rente für Schüler, Azubis und Studenten so, dass keine für das gesamte Berufsleben ausreichende Absicherung besteht. Deshalb ist es wichtig, auf eine gute Nachversicherungsgarantie sowie Dynamik zu achten. Die Versicherungsbedingungen gelten für die gesamte Versicherungsdauer. Änderungen des Berufs- und Freizeitrisikos haben keine Auswirkungen auf den laufenden Vertrag.

Die Tarif- und Zahlbeiträge erhöhen sich stufenartig. Zeitpunkt und Umfang der Beitragserhöhungen werden bereits bei der Antragstellung festgelegt. Bei einem solchen BU-Stufentarif müssen die Beiträge über die gesamte Versicherungsdauer – also auch nach den Beitragssprüngen – bezahlbar bleiben. Diese sind nach Ablauf der Einstiegsphase teilweise deutlich höher als beim entsprechenden Normaltarif des gleichen Versicherers.

Bei Stufentarifen gibt es ein weiteres Problem.

Spätestens nach dem letzten Beitragssprung wird jeder Versicherungsnehmer prüfen, ob das Preis-/Leistungsverhältnis seines Vertrags noch stimmt. Stellt er dabei fest, dass es trotz des inzwischen höheren Eintrittsalters preiswertere BU-Tarife mit vergleichbaren Versicherungsbedingungen für ihn gibt, wird er einen Wechsel seiner Versicherung anstreben.

Bei gesund gebliebenen Versicherten ohne besondere Berufs- und Freizeitrisiken wird dies auch oftmals möglich sein. Nur Versicherte mit Vorerkrankungen oder sonstigen Risiken müssen im ursprünglichen Stufentarif bleiben. Dies kann im Laufe der Jahre zu einer überdurchschnittlich hohen Anzahl von Leistungsfällen führen und den Versicherer zu einer Reduzierung der Überschussbeteiligung zwingen. Dann wird der ohnehin schon höhere Zahlbeitrag noch höher.

Einige Vermittler vergessen, auf diesen Nachteil aufmerksam zu machen. Aber Sie sollten es wissen.

Beispiele solcher Stufentarife:

- „BerufsunfähigkeitsStartPolice“ der Allianz Lebensversicherungs-AG

- „Starter-BU“ der AXA Lebensversicherung AG

- „C81 Comfort mit Beitragsstufe“ der Condor Lebensversicherungs-AG

- „PremiumBU Start“ der Continentale Lebensversicherung a.G.

- „BU PROTECT young“ der Neue Bayerische Beamten Lebensversicherung AG (die Bayerische)

- „Premium mit Starter-BU“ der Gothaer Lebensversicherung AG

- „Starter-Tarif“ der Hannoversche Lebensversicherung AG

- „Profi Care Starter BU“ der HanseMerkur Lebensversicherung AG

- „EcoPlan“ der InterRisk Lebensversicherung AG

- „Golden BU Start“ der Lebensversicherung von 1871 a.G. München

- „Swiss Life SBU 4U“ der Swiss Life AG

- „Einsteiger-BU“ der Württembergische Lebensversicherung AG

Stufentarif mit konstantem Beitrag

Im Gegensatz zu oben genannten klassischen BU-Stufentarif bleibt die bei Vertragsabschluss vereinbarte BU-Rente nur während der ersten fünf Versicherungsjahre konstant. Danach sinkt sie zwischen dem 6. und 10. Versicherungsjahr um dem im Versicherungsschein genannten Umfang. Ab 11. Jahr bleibt die Berufsunfähigkeitsrente für die restliche Versicherungsdauer konstant auf dem reduzierten Niveau. Die Reduzierung der BU-Rente zwischen dem 6. und 10. Jahr wird dabei so kalkuliert, dass der Beitrag für die gesamte Versicherungsdauer konstant bleibt. Allerdings ist eine fallende BU-Rente nicht wirklich sinnvoll.

Beispiele:

- „Einsteiger-BU“ der Nürnberger Lebensversicherung AG

- „BU Perfect Start“ der Volkswohl Bund Lebensversicherung a.G.

Tarife mit risikoadäquaten Beiträgen

Bei diesen Tarifen werden die Versicherungsbeiträge für jedes einzelne Jahr entsprechend des jeweiligen Risikos kalkuliert. Bei Vertragsbeginn – also der Zeit des geringeren Risikos – sind die Beiträge sehr niedrig. Sie steigen aber dann jedes Jahr entsprechend dem wachsenden BU-Risikos. Dadurch besteht die Gefahr, dass der BU-Schutz gerade dann nicht mehr bezahlbar wird, wenn er am dringendsten gebraucht wird. Deshalb bietet beispielsweise die Dialog Lebensversicherungs-AG in ihren Versicherungsbedingungen einen Wechsel in den Normaltarif an:

Ein Wechsel von der SBU-solution® in die SBU-professional ist während der Laufzeit des Vertrages jederzeit durch entsprechenden Antrag in Textform zum Jahrestag des Versicherungsbeginns möglich. Der Antrag muss vor dem jeweiligen Jahrestag des Versicherungsbeginns bei uns eingegangen sein. Der Wechsel erfolgt ohne erneute Gesundheitsprüfung, wenn die Versicherungsdauer, die Leistungsdauer und die Berufsunfähigkeitsrente nicht erhöht werden, sowie keine zusätzlichen Optionen gewählt werden. Der Wechsel erfolgt innerhalb der abgeschlossenen Tarifgeneration. Eine Überprüfung der versicherten Berufsgruppe wird nicht vorgenommen. Die Möglichkeit der Besserstufung für Schüler und Studenten gemäß Absatz 13 bleibt hiervon unberührt.

Ungeklärt bleibt jedoch, ob die Gesellschaft einen Risikozuschlag erheben kann, wenn Sie in der Zwischenzeit ein risikobehaftetes Hobby aufgenommen haben.

Beispiele für Tarife mit risikoadäquaten Beiträgen:

- „SBU-solution®“ der Dialog Lebensversicherungs-AG

- „SoloBU mit variablen Beiträgen“ der Barmenia Lebensversicherung a.G.

Tarife mit verkürzter Versicherungsdauer

Bei dieser Variante schließen Sie zunächst eine BU-Versicherung mit einer verkürzten Versicherungsdauer von z. B. 10 Jahren und einer Leistungsdauer bis zum 67. Lebensjahr ab. Spätestens zum Ablauf der Versicherungsdauer wird Ihnen ein Anschlussvertrag ohne erneute Gesundheitsprüfung – aber nicht immer ohne erneute Prüfung des Berufs- und Freizeitrisikos – angeboten.

Und insbesondere hier stellt sich die Frage: Welche Versicherungsbedingungen werden für den neuen Vertrag gelten. Und kann Ihnen der Versicherer schon bei Abschluss der Starter-BU verbindlich mitteilen, wie hoch der Tarifbeitrag für die Anschluss-BU sein wird – auch wenn sich in der Zwischenzeit die Kalkulationsgrundlagen des Versicherers ändern oder Sie einen risikoreicheren Beruf oder ein solches Hobby ausüben? Nur die Zusicherung auf Abschluss eines Anschlussvertrags ohne erneute Gesundheitsprüfung birgt für Sie manches Risiko.

Beispiel:

- „EGO Young“ der HDI Lebensversicherung AG

Vertrauen Sie keinen Werbesprüchen

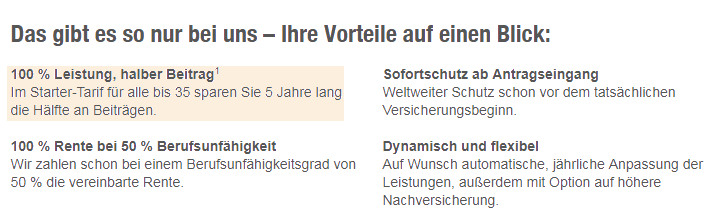

„5 Jahre lang die Hälfte der Beiträge sparen“ – Das klingt doch nach einem echten Schnäppchen. Aber blind sollten Sie solchen Werbesprüchen nicht vertrauen. Vergleichen wir nämlich die Beiträge der hier beworbenen Starter-BU mit dem Normaltarif des gleichen Versicherers anhand eines konkreten Beispiels (1.000 € BU-Rente für einen 21-jährigen Elektriker bis zum 66. Lebensjahr), dann wird deutlich:

Sie sparen 5 Jahre lang 41 % der Beiträge und zahlen danach 40 Jahre lang 110 %. Sie sparen also beim Starter-Tarif nichts, sondern bezahlen sogar noch mehr. So lange dies in einem vertretbaren Rahmen bleibt, ist dies sicherlich kein Problem. Das Hauptproblem ist, wie diese Tarife beworben werden. Deshalb bleiben Sie kritisch und vergleichen Sie die Beträge des Start-Tarifs mit den Beiträgen des Normaltarifs über die gesamte Vertragsdauer.

Fazit für junge Leute

Eine Einsteiger- bzw. Starter-BU oder allgemein ein Stufentarif bietet jungen Leuten die Chance, mit geringem Anfangsbeitrag eine angemessene Berufsunfähigkeitsrente zu vereinbaren. Je nach gewählter Variante bergen diese Tarife aber auch das Risiko, dass der Beitrag nach Ablauf der preiswerten Startphase unbezahlbar wird oder ungewisse Versicherungsbedingungen gelten.

Junge Leute sollten deshalb genau prüfen, zu welchen Bedingungen und Beiträgen Sie den BU-Schutz nach Ablauf der Startphase fortführen können. Wenn ein Versicherer für den Anschlussvertrag nur auf eine Gesundheitsprüfung verzichtet, kann er trotzdem die dann aktuellen Berufs- und/oder Freizeitrisiken prüfen und die Beiträge entsprechend anheben.

Trotz der schwierigen Vergleichbarkeit haben wir ausgewählte Stufentarife in unserem Onlinevergleich in einer zweiten Tabelle dargestellt. Sollten Sie sich für einen solchen Tarif interessieren, achten Sie bitte auf die Höhe der Beiträge nach Ablauf der Startphase.

Ebenfalls interessant:

- Wo ist der Haken bei der Schüler-BU der Continentale?

- Wann ist der beste Zeitpunkt, seinen Berufsunfähigkeitsschutz zu beantragen?

- Worauf sollten Auszubildende beim BU-Abschluss achten?

- Warum ist eine Unfallversicherung nicht ausreichend?